Artículo traducido por el equipo de Stakingbridge para la comunidad de Velas y Wavelength, puedes encontrar el artículo original en inglés aquí.

Introducción

Aquí en Wavelength, nos esforzamos por asegurarnos de educar a la comunidad para que nuestros usuarios puedan navegar los mares de DeFi con facilidad con las mejores olas posibles. Las criptomonedas como industria pueden ser confusas al principio, con tanto que hacer y aprender es fácil cometer errores costosos. Si hay algo que no nos gusta ver, es que un compañero entusiasta de DeFi se lastime sin más motivo que la ignorancia.

Con lo dicho anteriormente, nos gustaría presentarle nuestra serie educativa en detalle de Wavelength. En esta serie, cada función de Wavelength se cubrirá y desglosará de manera concisa con un lenguaje fácil de comprender.

Como un AMM construido sobre la estructura de Balancer V2, el portfolio de Liquidity Pools de Wavelength incluye la última tecnología en el espacio, lo que lo convierte en el exchange descentralizado (DEX) más avanzado en Velas Chain.

Hoy, comenzamos la serie con una introducción a los pools estables de Wavelength, un tipo de pool que maximiza la eficiencia de los swaps entre activos que se espera que siempre se treadeen a la paridad o casi a la paridad, como las monedas estables.

Pools estables

Los pools estables fueron iniciados por Curve Finance de Andre Cronje. El desarrollo de estos pools marcó una revolución en el sector DEX porque permitieron swaps de muy bajo deslizamiento entre activos que se supone y se espera que siempre se tradeen a la paridad, o cerca de ella. Los pools de activos envueltos como ETH/WETH y los pools de monedas estables como USDC/USDT son ejemplos de los pares de tokens para los que se diseñaron los pools estables.

Después de su lanzamiento al público, estos nuevos pools innovadores se hicieron populares rápidamente, ya que el trading entre monedas estables constituía, y aún lo hace, una parte considerable del volumen en DeFi.

Esencialmente, la introducción de Pools estables significó que los traders pudieran ejecutar operaciones mucho más grandes antes de enfrentar un impacto significativo en el precio (es decir, deslizamiento). Los traders, sin embargo, no fueron los únicos beneficiarios. Los proveedores de liquidez (LP) (y/o “Yield farmings”) también se beneficiaron del mayor volumen que permitió esta innovación porque significó más fees de swaps para cobrar y un riesgo menos significativo de pérdida temporal por el desequilibrio del pool.

El día del lanzamiento, Wavelength admitirá dos pools estables:

- $USDT/$BUSD/$USDC Pool (33% $BUSD, 33% $USDC, 33% $USDT);

- $USDC/$BUSD Pool (50% BUSD, 50% USDC).

Además, como nuestros lectores ya sabrán, los usuarios pueden crear los pools que deseen en Wavelength con cierto grado de personalización. Por lo tanto, el equipo no solo buscará expandir nuestra oferta de Stable Pools, ¡sino que TÚ también puedes contribuir y agregar el tuyo propio!

Como funcionan los pools estables

Para comprender cómo funcionan los pools estables, debemos analizar las matemáticas detrás de ellos y cómo difieren de la fórmula utilizada por los pools tradicionales 50/50 de dos activos que se espera que fluctúen en precio.

En primer lugar, verifiquemos la ecuación de un supuesto pool de $ETH/$WBTC en Uniswap. Este pool utiliza el modelo de producto constante, que se puede describir mediante la siguiente ecuación:

Donde X e Y son variables que representan las cantidades de tokens X e Y en el pool, respectivamente. K es la variante del producto de X e Y. Resolviendo para Y, obtenemos:

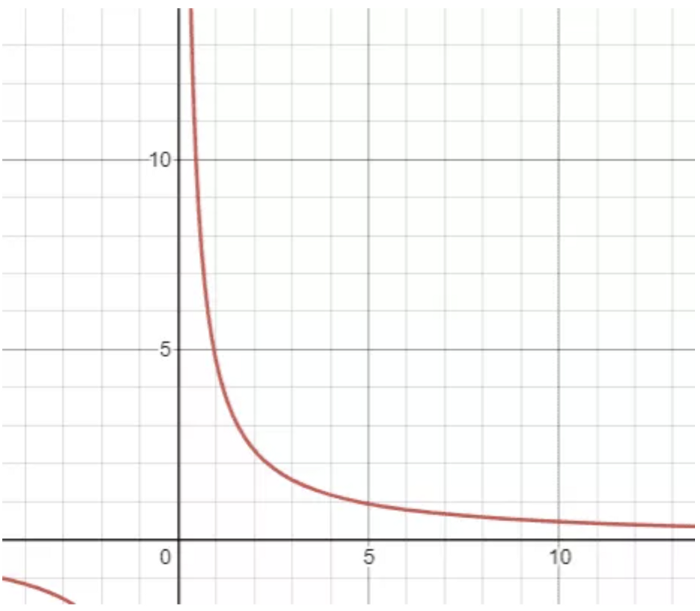

En un gráfico bidimensional, la ecuación se representa como:

El modelo de producto constante utilizado en este ejemplo significa que siempre hay algo de liquidez en el pool porque los precios de Y y X se ven afectados cada vez que se utiliza este pool para realizar un trade. De hecho, este modelo es efectivo porque se trata de dos activos cuyos precios se espera que fluctúen entre sí. En la práctica, acaba funcionando como los mercados tradicionales, como la bolsa, que utilizan el modelo Orderbook que empareja cada compra con una venta y viceversa. A medida que las personas compran más y más tokens X, más sube el precio de X y más baja el precio de Y hasta que las personas comienzan a vender X, lo que obliga a que aumente el precio de Y.

Sin embargo, este no es el modelo óptimo para swapear pares donde ambos tokens están vinculados al mismo activo. Tal es el caso de los pools de $USDC/$USDT.

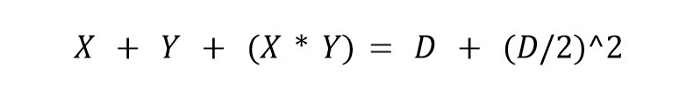

Por lo tanto, los pools estables usan una fórmula diferente para lograr un swap de deslizamiento bajo para tokens que se espera que se tradeen casi a la paridad. La ecuación es como se muestra a continuación:

Donde X e Y representan los tokens X e Y, y D es la suma de X e Y. Como puede ver, la ecuación para Stable Pools combina la ecuación del producto constante con la ecuación: X + Y = D. Esta ecuación también se conoce como el modelo lineal invariante, que si se aplica a un Fondo de Liquidez, daría como resultado precios constantes para los activos en el fondo y sin deslizamiento. Aunque al principio puede parecer que el modelo invariante lineal sería perfecto para los pares de Stablecoins, la realidad es que el pool estaría en riesgo constante de drenaje completo. Tal escenario no es deseable, obviamente.

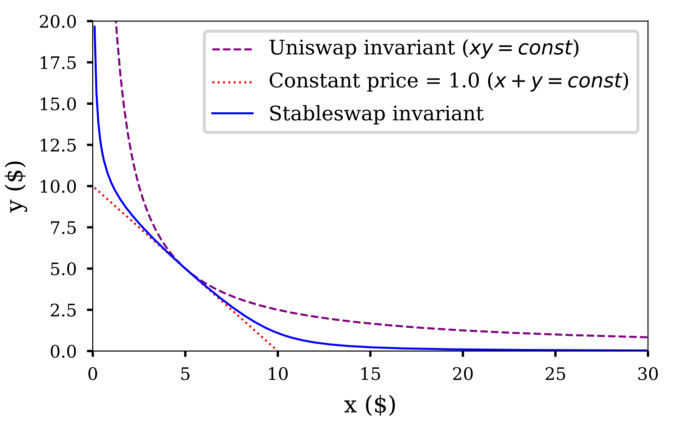

En un gráfico bidimensional, la comparación de las ecuaciones para los pools estables, los pools tradicionales y el modelo lineal invariante se ve como la imagen a continuación:

Como sugiere el gráfico, hay un rango dentro del cual dos monedas estables vinculadas al $USD, o cualquier otro activo, pueden tradearse a la paridad o muy cerca de la paridad con poco o ningún deslizamiento. A medida que el pool se desequilibra cada vez más, los precios de ambos activos en el pool comienzan a fluctuar y los swaps comienzan a experimentar deslizamientos. Además, el invariante Stable Pool (Stableswap en el gráfico) tiene un parámetro de “coeficiente de amplificación”: cuanto más bajo es, más cerca está el invariante del producto constante.

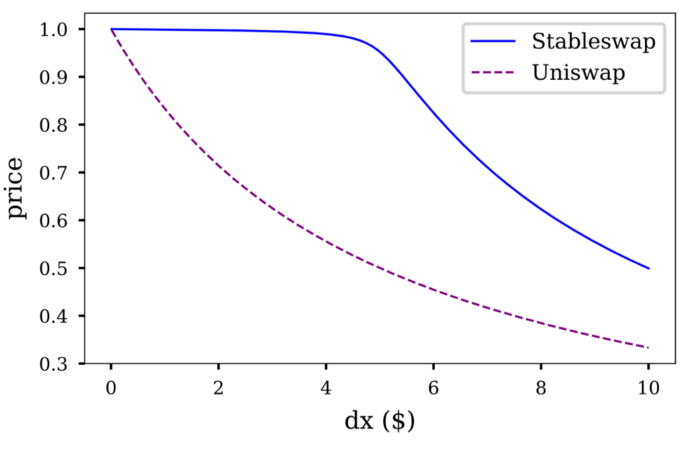

El siguiente gráfico es otra representación más de la superioridad de los pools estables sobre los pools tradicionales para pares de monedas estables.

Como indica el gráfico, la línea para Stable Pools (Stableswap) permanece más cerca de y=1 (paridad) que la de Uniswap para los mismos valores de x. En otras palabras, los pools estables pueden ofrecer transacciones cercanas a la paridad en situaciones de mayor desequilibrio del pool que los pools tradicionales (Uniswap).

Al usar Pools estables, Wavelength puede ofrecer una experiencia de trading superior, lo que da como resultado un mayor volumen y fees de swaps que se cobran y pagan a los proveedores de liquidez. De hecho, esto crea un mejor ambiente para todos los participantes involucrados.

Conclusión

En esta publicación, exploramos los beneficios de los pools estables de Wavelength y cómo funcionan. Esperamos que este artículo haya hecho que nuestro protocolo, Wavelength, sea más fácil de navegar. Estén atentos, porque más artículos que explican todas las funciones de Wavelength están en camino.

Como siempre, no olvide revisar regularmente todos nuestros canales sociales para mantenerse actualizado con todo lo relacionado con Wavelength y Velas.

Siguenos en TWITTER

Visita nuestra WEB

Lee nuestros DOCS

Legal Notice:

This article and any information contained in it are subject to Legal Notice. Please carefully review the Legal Notice as it contains important legal information, limitations, and restrictions relating to the information that we provide, third-party resources, and forward-looking statements.”